テーマ「費やす」

安全資産からリスク資産、そして、再び安全資産へ

米国のサブプライムローン問題に端を発した金融危機が、世界中に混沌をもたらしている。金融機関への影響が少ないはずの日本も、ドルやユーロの下落リスクを回避するためのマネーが円買いに動いたことで円高が進行。輸出企業の業績悪化を嫌気して東京証券取引所の平均株価は、2004年4月のバブル後最安値を割り込む場面も現出した。先進国から新興国、途上国にいたるまで軒並み危機に見舞われているというのは、資産運用には極めて厳しい環境だ。しかし、ただ座視していてもしょうがない。個人それぞれが資産防衛の方策を考える必要がある。

日本人の資産形成は、第一にマイホームであり、金融資産なら預貯金が中心。もっとも、1990年代後半からの金融制度改革や長引く低金利の結果、金融資産の形成に関しては変化が出てきていた。

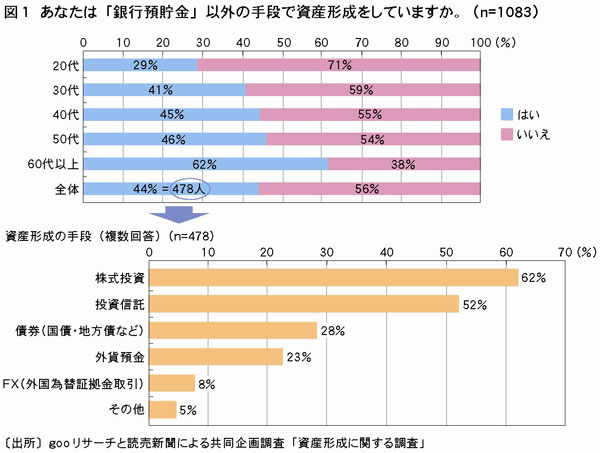

今回の金融危機より少し前の調査になるが、gooリサーチが50代のビジネスパーソンを対象として2007年11月に実施した「老後に向けた資産運用」に関するアンケートでは、老後資金として半数以上の人が「2000万円以上必要」と回答し、実際に資産運用(投資)している金額では「500万円以上2000万円未満」が全体の36.6%を占めている。また、gooリサーチと読売新聞が2008年4月に行った「資産形成に関する調査」では、「日本円預貯金以外」の手段で資産運用している人が全体の44%を占め、その運用手段は「株式投資」(62%)と「投資信託」(52%)と回答している人が多い〔図1〕。

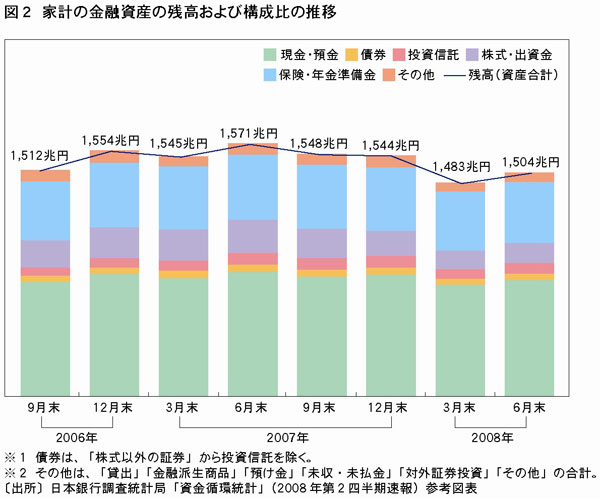

しかし、日本銀行調査統計局が2008年9月に公表した「資金循環統計」の参考図表によると、2008年6月末の家計の金融資産残高は1504兆円で、その構成比は現金・預金が52.2%(784兆円)、株式・出資金が9.5%(143兆円)、投資信託が4.4%(66兆円)となっている。しかも、サブプライム危機が表面化した2007年夏以降、家計に占める現金・預金の構成比は上昇する一方で、株式の出資金や投資信託の構成比は減っている。つまり、リスク資産を安全資産に再シフトする動きがあったのである〔図2〕。

株価下落は長期投資のチャンス?

確かに、このような環境の下でリスクをとるのは難しい。しかし、ここでまず考えるべきことは、世界の機関投資家と個人金融資産の資金運用に対する性格の違いである。両者ともできるだけ短期で運用益を上げられるに越したことはないだろうが、個人金融資産のスタンスは基本的に長期であるということだ。また、同じ個人金融資産でも現役世代とリタイアして老後資金の運用をする場合とでは異なる。老後資金ならば、値動きの激しいリスク資産から預貯金や債券などに一時避難して、状況を見極めるほうが確実だ。その一方で、現役世代にとって株価の下落は長期投資をスタートさせるチャンスでもある。

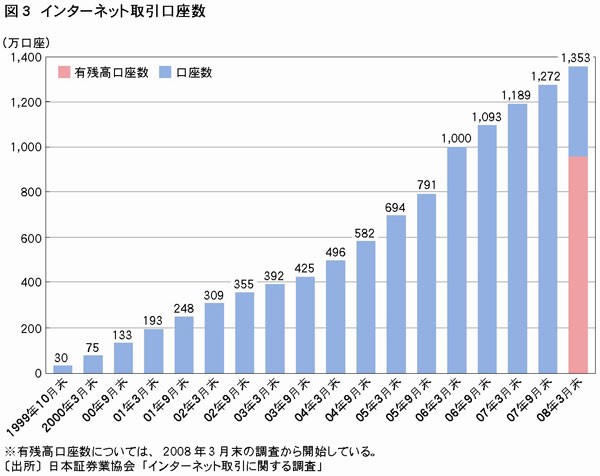

日本証券業協会がまとめた2008年3月末のインターネット取引に関する調査結果によると、インターネット取引口座数は前回調査時から6.3%増の1353万口座となっている〔図3〕。同協会では月次調査も行っており、集計する証券会社数が異なるため年度末調査と数値は一致しないが、投資環境が悪化している中でも口座数は毎月増加傾向にある。証券会社の店頭でも、新規に口座を開設する人は増えているという話を聞く。

日本市場にまで株安が及んだ結果、PBR(株価純資産倍率)が1倍を下回る状況が生まれた。少し前までなら株価が高く、手が出なかったような銘柄が20年以上前の株価水準になっている場合もある。一方で、日本企業は雇用や設備、債務といった過剰を解消し、体力が強化されている。さらに、配当政策を重視するようになったため、配当利回りは高い。長期保有を前提にすれば、「逆張り」という選択もありうるというマインドが出ている。もちろん、一括投資は避け、少額・分散というのが基本になる。

海外投資については、当面厳しいと言わざるを得ない。外貨預金は円高基調が続くと見られるため、為替リスクも高い。さらに国によって預金保護制度も異なるため、破綻リスクも念頭に置かねばならない。一方、人気が根強い外国債投信だが、これも円高局面では設定時のシナリオとは大きく異なる環境になっている場合もある。純資産が大きくても想定パフォーマンスが発揮できない、あるいは、純資産が減少し繰り上げ償還されるようなことも想定しておかねばならない。もっとも、調整局面が続くと看られるものの、インドのように潜在的に高い成長力を有している国があるのも事実だ。

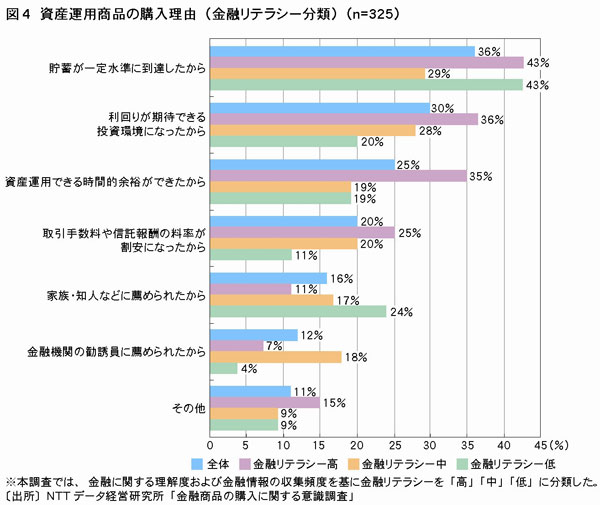

NTTデータ経営研究所が2008年7月に発表した「金融商品の購入に関する意識調査」によると、資産運用商品の購入理由は「貯蓄が一定水準に到達したから」という回答が最も多い〔図4〕。また、金融に関する知識が豊富な人ほど自発的な投資判断を行う傾向が強いこともわかる。自らの金融資産を守り、増やしていくには、やはりリテラシーを高めることが不可欠。一方で金融機関サイドも、厳しい環境であるからこそ投資家の裾野を広げるためにも、手数料を上げることにのみにこだわるのでなく、特性が「見える」商品の開発が求められる。

NTTコム リサーチは、平成24年10月1日にエヌ・ティ・ティ レゾナント株式会社からNTTコム オンライン・マーケティング・ソリューション株式会社へ事業譲渡され、平成25年12月9日にgooリサーチより名称変更いたしました。gooリサーチの調査結果(共同調査含む)等についてはこちらまでお問合せください。